PERSPECTIVES DE MARCHÉ ET SUJETS IMPORTANTS POUR LES INVESTISSEURS

Chère Lectrice, Cher Lecteur,

Chaque nouvelle année est une occasion de faire un nouvel état des lieux de la situation économique et politique mondiale, d'évaluer ce qui pourrait rester inchangé et ce qui pourrait changer, et d'essayer d'identifier les risques et les opportunités sur les marchés financiers.

Alors que nous essayons de procéder à une analyse approfondie et basée sur des faits, il est important de se rappeler que l'esprit humain présente plusieurs biais cognitifs bien connus. L'un de ces biais est que l'esprit humain a tendance à extrapoler les choses, ce qui conduit souvent à rater des changements de tendances.

Par exemple, on se souvient qu'au début de l'année 2023, la plupart des investisseurs étaient négatifs sur les actions technologiques, mais comme nous le savons, les actions technologiques ont fini par surperformer les marchés. En octobre 2023, les investisseurs étaient convaincus que les taux d'intérêt continueraient d'augmenter. Au lieu de cela, les rendements des obligations d'État ont connu une baisse historique.

Dans cette note de recherche, nous aborderons une variété de questions et de sujets qui façonneront les marchés financiers en 2024.

Nous restons à votre disposition pour toute question et nous nous réjouissons de tout commentaire ou retour d'expérience de la part de nos distingués lecteurs.

SUSSLAND & CO S.A. et LGH & ASSOCIES S.A.

1. CERTAINES DES TENDANCES OBSERVÉES AU SECOND SEMESTRE 2023 SE POURSUIVRONT EN 2024

- Tendances positives:

o Baisse de l'inflation (bien qu'à un rythme moindre qu'au deuxième semestre 2023) ;

o Haut niveau de rentabilité de l'entreprise et de désendettement des bilans ;

o Faible taux de chômage et dépenses de consommation résilientes aux États-Unis et en Europe ;

- Tendances négatives :

o Faiblesse de la croissance économique chinoise ;

o Risques géopolitiques (Ukraine, Moyen-Orient, Taïwan) ;

o Risques politiques (Congrès américain, élections présidentielles américaines).

Comme ces tendances ne sont pas nouvelles, mais simplement persistantes, nous ne nous attendons pas à ce qu'elles modifient la tendance positive observée sur les marchés financiers depuis la fin de l'année 2023.

2. EN RAISON DE LA BAISSE DES TAUX D'INTÉRÊT, LES FLUX MONÉTAIRES DEVRAIENT CHANGER EN 2024

En effet, la hausse des taux d'intérêt en 2022 et 2023 a eu pour conséquence de retirer de la liquidité des actifs financiers, les investisseurs privilégiant les liquidités et les instruments de liquidité à très court terme.

Les banques centrales devraient réduire les taux d'intérêt en 2024. Par conséquent, nous nous attendons à d'importantes sorties de fonds des actifs de liquidité à très court terme vers les actifs financiers.

Aux États-Unis, les actifs des fonds monétaires ont augmenté de 1 300 milliards de dollars en 2023 pour atteindre un record de 6 000 milliards de dollars. Rien qu'aux États-Unis, les dépôts des clients dépassaient les 17 000 milliards de dollars à la fin de 2023. Nous nous trouvons donc dans une situation où la liquidité mondiale pourrait dépasser les 30 000 milliards de dollars. Même si seulement 5% de ce montant revenait sur les actifs financiers, soit 1'500 milliards de dollars, l'impact sur les prix des actifs financiers serait important.

Bien qu'il existe de nombreux autres facteurs, en fin de compte, les taux d'intérêt déterminent les flux monétaires et les flux monétaires déterminent les prix des actifs.

3. LES ACTIONS PARAISSENT DANS CERTAINS « CORRECTEMENT VALORISEES » VALEUR », MAIS NOUS NE VOYONS PAS DE SIGNES DE SURÉVALUATION.

Sur la base des bénéfices actuels attendus pour 2024, le S&P 500 se négocie avec un P/E de 19x, le Nasdaq Composite avec un P/E de 29x, le Nikkei avec un P/E de 21x. Les actions européennes se négocient avec des ratios cours/bénéfices d'environ 11x, tandis que les actions chinoises se négocient à 8x les bénéfices. Ces niveaux de valorisation sont raisonnables.

Ces multiples de valorisation pourraient même en fait augmenter en 2024 au fur et à mesure que les taux d'intérêt baissent.

4. LA TECHNOLOGIE NE SERA PAS AUSSI PERFORMANTE QU'ELLE L'A ÉTÉ EN 2023, MAIS DEVRAIT CONTINUER À BIEN PERFORMER EN 2024

Les tendances positives pour la technologie se poursuivront en 2024, car le monde continue d'être stimulé par le « cloud computing », l'intelligence artificielle, l'efficacité énergétique (qui comprend les matériaux composites, la technologie des batteries, etc.), le commerce électronique et l'apprentissage en ligne, la réalité virtuelle et augmentée, etc.

Néanmoins, les valorisations des grandes capitalisations technologiques ne sont plus celles du début de 2023 et les investisseurs devraient également envisager d'autres valeurs technologiques que les sept « méga » capitalisations technologiques.

5. L'ÉNERGIE ET LA SANTÉ SONT TROP BON MARCHÉ POUR ÊTRE IGNORÉS.

Les prix de l'énergie sont trop bas et nous nous attendons à ce que l'offre soit restreinte, car aux niveaux actuels, les sociétés pétrolières et les entreprises privées ne sont pas incitées à augmenter leur production. Au contraire, nous nous attendons à ce que l'OPEP maintienne sa production de pétrole inchangée et que les entreprises privées continuent de privilégier les versements de dividendes et les rachats d'actions plutôt que les augmentations de production. En même temps, la demande mondiale de pétrole devrait augmenter en 2024 d’environ 2 millions de barils par jour pour atteindre 103,5 millions de barils par jour selon Wood Mackenzie.

Les actions du secteur de l'énergie pourraient générer des rendements totaux (dividendes compris) de >20 % en 2024, et davantage en cas de risques géopolitiques importants.

Les actions du secteur de la santé ont été parmi les moins performantes en 2023, si l'on met de côté Eli Lilly et Novo Nordisk.

Nous pensons que la croissance économique ralentira en 2024 et que les investisseurs reviendront vers le secteur de la santé, qui offre beaucoup de valeur. Nous pensons également que l'intelligence artificielle sera un facteur clé pour réduire les coûts de R&D et accélérer la découverte de nouveaux médicaments. Il ne faut pas oublier que les dépenses de santé devraient continuer d'augmenter de ~8% en 2024 en raison du vieillissement de la population et d’un mode de vie qui n’est souvent pas sain.

6. LE DOLLAR AMÉRICAIN DEVRAIT SE RENFORCER

Le dollar américain semble sous-évalué par rapport aux autres devises sur la base des taux d'intérêt réels (c'est-à-dire les intérêts après inflation).

Les prévisions moyennes des taux des banques centrales, de l’inflation, ainsi que les taux d'intérêt réels sont présentées dans le tableau ci-dessous.

|

Prévisions des marchés pour le 31.12.24 |

USD |

EURO |

GBP |

CHF |

JPY |

|

Taux des banques centrales |

4.30% |

3.50% |

4.50% |

1.25% |

0.00% |

|

Inflation

|

2.40% |

2.30% |

3.00% |

1.50% |

2.30% |

|

Taux d'intérêt réels |

+1.90% |

+1.20% |

+1.50% |

-0.25% |

-2.30% |

En outre, nous pensons que la situation politique aux États-Unis restera dans l'impasse et qu'aucun parti ne contrôlera à lui seul le Congrès américain, ce qui limitera les dépenses futures.

De nombreux analystes restent fondamentalement négatifs à l'égard du dollar américain, citant des niveaux d'endettement élevés. Cependant, comme pour les entreprises, ce qui compte plus que le niveau absolu d'endettement, c'est le niveau relatif de la dette par rapport aux flux de trésorerie et le niveau d'endettement par rapport aux capitaux propres.

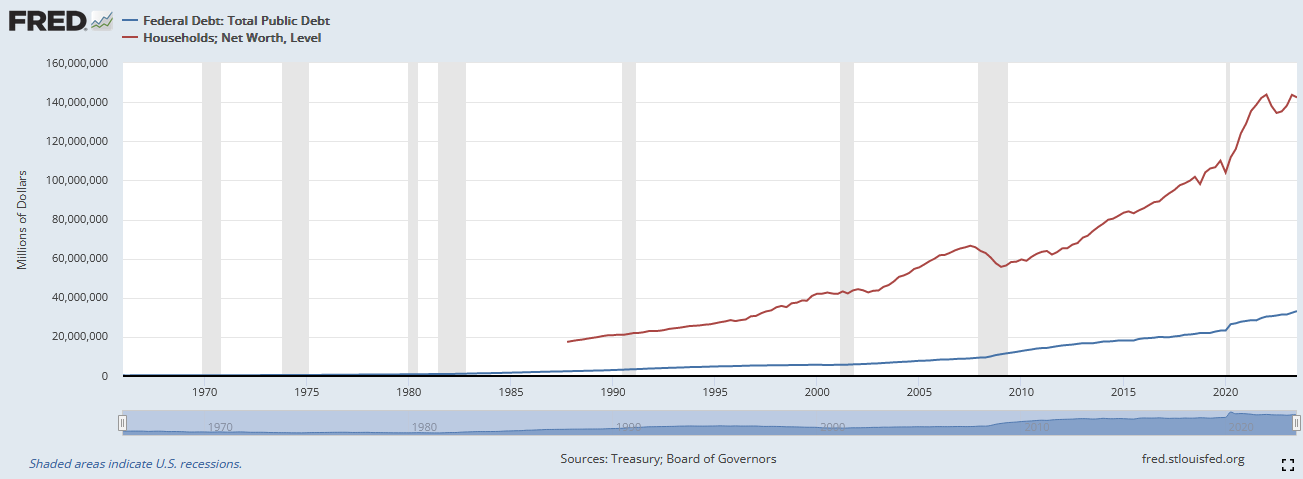

Graphique 6.1 : Fortune nette des ménages américains et dette fédérale américaine (source : St-Louis FED)

Le graphique ci-dessus montre la dette fédérale américaine (ligne bleue/ligne du bas) et la fortune nette des ménages américains (ligne rouge/ligne du haut).

On peut remarquer que :

a) La fortune nette des ménages américains est beaucoup plus importante que la dette fédérale américaine (142 000 milliards de dollars de fortune des ménages contre 33 000 milliards de dollars de dette fédérale américaine) ;

b) La fortunenette des ménages américains augmente à un rythme comparable à celui de la dette américaine. Depuis 2010, le taux de croissance annuel de la fortunedes ménages américains est de +6,84% par an contre +6,91% pour la dette américaine ;

c) La différence (ou écart) entre la fortunenette des ménages américains et la dette fédérale américaine a atteint 110 000 milliards de dollars au 30.09.2023, ce qui est proche d'un niveau record.

En d'autres termes, la dette américaine augmente, mais la richesse des consommateurs américains augmente à un rythme plus rapide que l'augmentation de la dette. Entre le 31.12.2019, avant la pandémie, et le 30.09.2023, la dette américaine a augmenté de 10 000 milliards de dollars, mais la fortunenette des ménages américains a augmenté de 32 000 milliards de dollars !

Le niveau d'endettement des États-Unis n'est donc pas inquiétant par rapport à l’augmentation de la fortunedes ménages américains !

Enfin, alors que les entreprises continuent d'évaluer les risques sur leurs chaînes d'approvisionnement, avec l'expérience des guerres commerciales américaines de 2018 et de la pandémie en 2020, nous nous attendons à une accélération de la relocalisation industrielle aux États-Unis, c'est-à-dire que les entreprises investissent davantage aux États-Unis pour augmenter leurs capacités de production et de stockage. Cela signifie plus d'investissements aux États-Unis, et donc une augmentation de la demande de dollars américains.

7. LES BANQUES CENTRALES RÉDUIRONT LEURS TAUX EN 2024, MAIS LES BANQUES CENTRALES AVERTIRONT LES MARCHÉS DE NE PAS ETRE COMPLAISANTS

Les banques centrales ne veulent pas que les investisseurs deviennent complaisants à l'égard de l'inflation et continueront à dire que leur ligne de conduite future dépendra exclusivement de la trajectoire de l'inflation et qu'elles n'excluent pas de maintenir les taux d'intérêt à leurs niveaux actuels plus longtemps si nécessaire, voire d'augmenter les taux d'intérêt, si cela est nécessaire.

La réalité est qu'à mesure que la croissance économique ralentira en 2024, les pressions inflationnistes diminueront. Ce n'est qu'une question de vitesse et de bassesse.

Nous avons mentionné dans le passé les deux grandes tendances désinflationnistes/déflationnistes qui sont le vieillissement de la population et la technologie. Ces tendances restent fortes.

À cela s'ajoute une nouvelle tendance déflationniste mondiale qui a émergé depuis le second semestre 2023 : la Chine.

En effet, la Chine est en récession et, sans surprise, la Chine connaît aujourd'hui une déflation, c'est-à-dire une baisse des prix, tant pour les consommateurs que pour les entreprises. L’indice des prix à la consommation chinois était de -0,30 % en 2023, tandis que l'indice des prix à la production était de -2,70 %.

En d'autres termes, la Chine commence maintenant à exporter de la déflation car les coûts de production en Chine diminuent. En termes de devises, le yuan chinois a chuté de 3 % au cours de l'année écoulée et est proche de ses plus bas niveaux historiques par rapport au dollar américain, ce qui signifie que l'achat de biens et de services chinois est beaucoup moins cher que par le passé.