Il existe trois types de dénonciation spontanée non punissable, à savoir:

Dénonciation spontanée non punissable simple

Situation

D'emblée il convient de préciser que le rappel d'impôt porte, en règle générale, sur dix ans.

La déclaration spontanée non punissable est donc celle où la personne détient des avoirs non déclarés depuis plus de dix ans et la source et l'origine remontent également à plus de dix ans.

Cela signifie que les avoirs non déclarés n'ont pas été constitués au cours des dix dernières années au moyen de revenus également non déclarés.

L'élément central qui a échappé à l'impôt est constitué des valeurs non déclarées et des rendements de ces dernières.

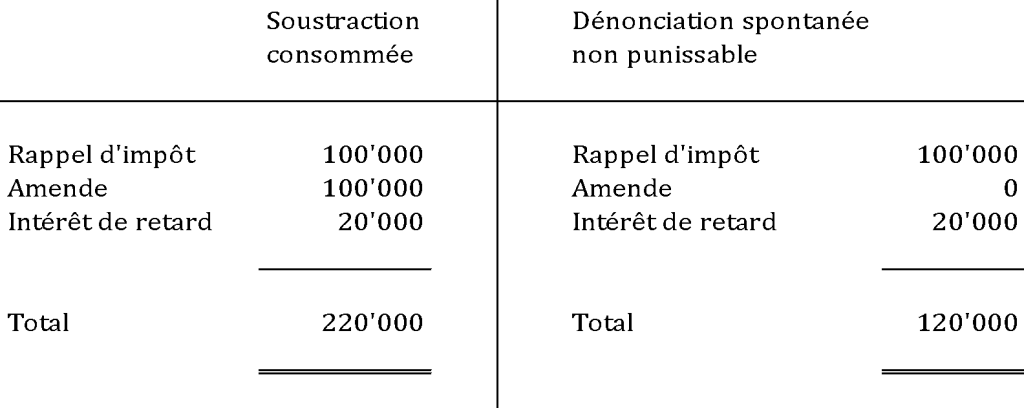

Par le biais d'une dénonciation spontanée non punissable simple, le contribuable peut mettre à jour sa situation fiscale. Il doit payer l'impôt sur le revenu et la fortune sur les éléments non annoncés précédemment. Il doit également supporter l'intérêt de retard sur les rappels d'impôt mais il n'a pas d'amende à payer.

Lorsque le contribuable dénonce spontanément, et pour la première fois, une soustraction d'impôt, il n'y a pas d'amende à condition qu'aucune autorité fiscale n'en ait connaissance, qu'il collabore sans réserve avec l'autorité fiscale pour déterminer le montant du rappel d'impôt, et qu'il paie la reprise ainsi déterminée.

Il s'agit d'une amnistie individuelle non négligeable. En effet, il faut savoir qu'en règle générale, l'amende est fixée au montant de l'impôt soustrait.

Exemple

Il est rappelé que la dénonciation doit être spontanée, cela signifie que si l'autorité fiscale interpelle le contribuable sur son évolution de fortune, ce dernier perd son droit à bénéficier de la dénonciation spontanée non punissable.

Etapes

Les deux étapes principales sont:

- 1. Phase d'analyse préalable

- 2. Phase d'annonce à l'autorité fiscale

Phase d'analyse préalable

C'est la phase la plus importante et celle qui prend le plus temps. En effet, avant d'effectuer toute annonce à l'autorité fiscale, il convient de procéder à une analyse complète et fine de la situation, afin de mesurer les risques et de chiffrer le coût estimé d'une telle procédure.

Pour mener à bien cette phase, il convient de s'entretenir avec le client afin de connaître l'état de fait qui pourrait l'amener à envisager une telle procédure. Ensuite, il convient de réunir l'intégralité des documents et de procéder à leur analyse. Après, les tableaux de reprise des éléments peuvent être établis et le coût total peut être calculé.

Phase d'annonce à l'autorité fiscale

Lorsque l'instruction est terminée et que le client connaît les éléments constitutifs d'une telle procédure, il peut être procédé à son annonce auprès de l'autorité fiscale.

Dès que la procédure légale est engagée, il convient de s'assurer que les reprises effectuées par l'autorité fiscale correspondent aux éléments transmis précédemment.

Il convient également de suivre les mesures entreprises par l'autorité fiscale telles que l'ouverture formelle de la procédure et la facturation finale des reprises.

En fonction du cas, il convient également de solliciter le paiement d'acomptes afin de limiter le cours des intérêts. De plus, il faut également modifier les acomptes fiscaux et gérer la déclaration d'impôt de l'année durant laquelle la procédure est lancée.

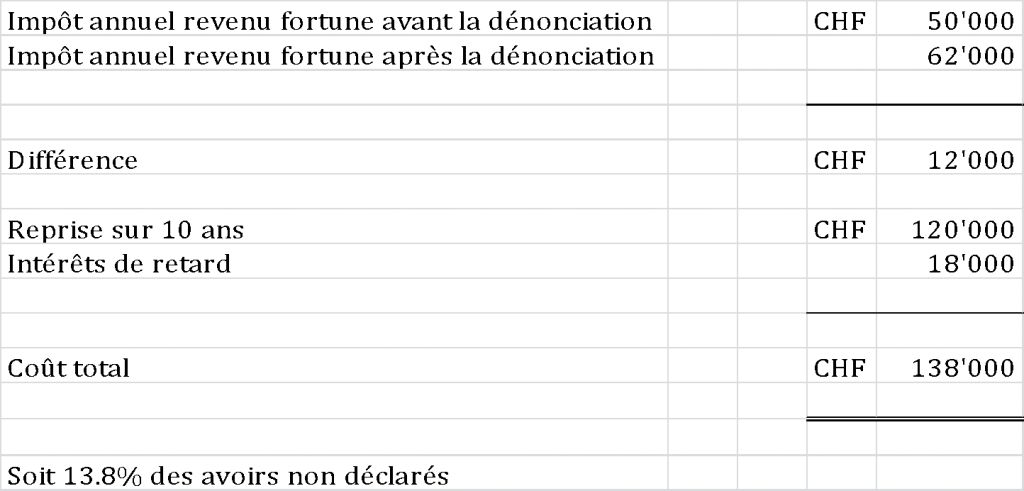

Exemple 1

Un couple marié dispose d'un revenu imposable de CHF 150'000 et d'une fortune imposable de CHF 2'000'000. Ils détiennent un portefeuille de titres non déclarés de CHF 1'000'000 générant un revenu annuel de l'ordre de CHF 10'000.

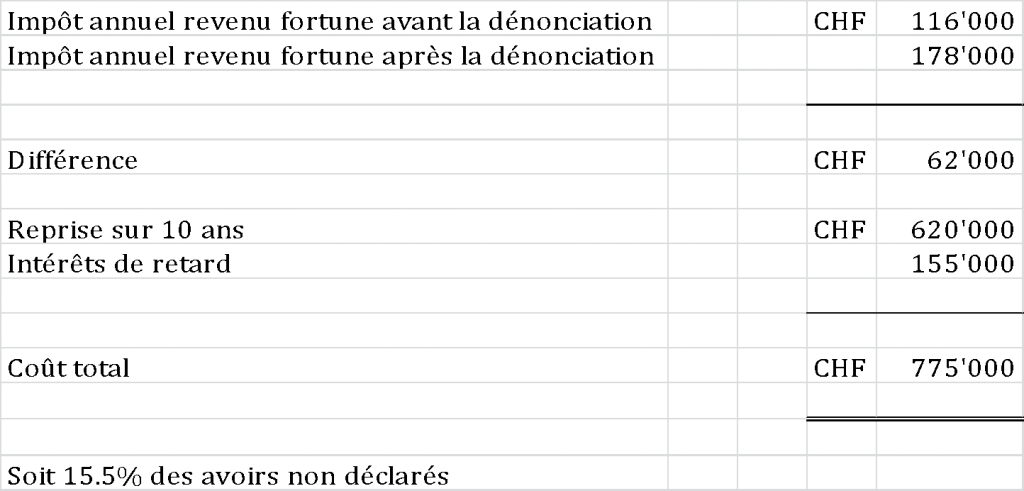

Exemple 2

Un couple marié dispose d'un revenu imposable de CHF 250'000 et d'une fortune imposable de CHF 5'000'000. Ils détiennent un portefeuille de titres non déclarés de CHF 5'000'000 générant un revenu annuel de l'ordre de CHF 50'000.

Dénonciation spontanée non punissable complexe

Situation

La situation d'impôt reste identique à la dénonciation spontanée non punissable simple soit porte sur dix ans.

Plusieurs éléments peuvent complexifier le traitement d'une telle dénonciation spontanée, ils sont présentés plus en avant.

Premièrement, la personne détient des avoirs non déclarés qui ont été constitués au moyen de revenus également non déclarés au cours des dix dernières années.

Selon les circonstances, des impôts spéciaux tels que notamment l'impôt de donation, de succession, peuvent intervenir et être réclamés au contribuable.

Le contribuable qui détient des éléments dans des cantons autres que celui de son domicile doit également gérer cet état de fait.

De plus, des événements particuliers tels que notamment une séparation, un divorce peuvent être de nature à complexifier le dossier, et ceci tant au niveau de la procédure que du paiement de l'impôt.

En cas d'exercice d'une activité indépendante, la problématique des charges sociales, soit les cotisations AVS, sont un élément supplémentaire à gérer.

Il en va de même si les éléments non déclarés ont été constitué au moyen de bénéfices non déclarés dans une personne morale (SA / Sàrl) appartenant à la personne n'ayant pas déclaré les éléments. Dans ce cas, il faut également gérer la problématique de la personne morale.

Lorsque les avoirs non déclarés concernent diverses personnes, il est capital de coordonner toutes démarches entre ces dernières afin d'éviter de fâcheuses surprises.

Etapes

Les étapes sont identiques à celles indiquées dans le chapitre -Dénonciation spontanée non punissable simple- en précisant que la phase d'analyse préalable prend inévitablement plus de temps.

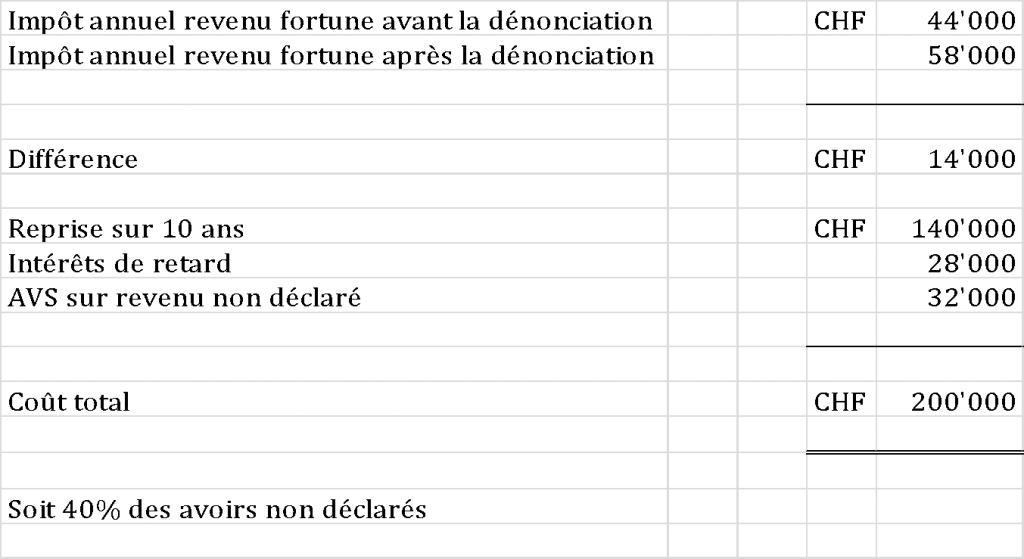

Exemple

Un indépendant célibataire déclare un revenu provenant de son activité de CHF 150'000. Un chiffre d'affaires annuel de CHF 30'000 n'est pas comptabilisé. Le compte bancaire abritant ses recettes s'élève après 10 ans à CHF 500'000.

Rappel d'impôt simplifié pour les héritiers

Situation

La problématique d'avoirs non déclarés apparait parfois aux héritiers lors du décès d'un proche. En effet, les héritiers constatent que le défunt n'avait pas annoncé l'intégralité de ses valeurs.

Chacun des héritiers a droit, indépendamment des autres, au rappel d'impôt simplifié sur les éléments de la fortune et du revenu soustrait par le défunt, à condition qu'aucune autorité fiscale n'ait connaissance de la soustraction d'impôt, qu'il collabore sans réserve avec l'autorité fiscale pour déterminer le montant du rappel d'impôt, et qu'il paie ladite reprise.

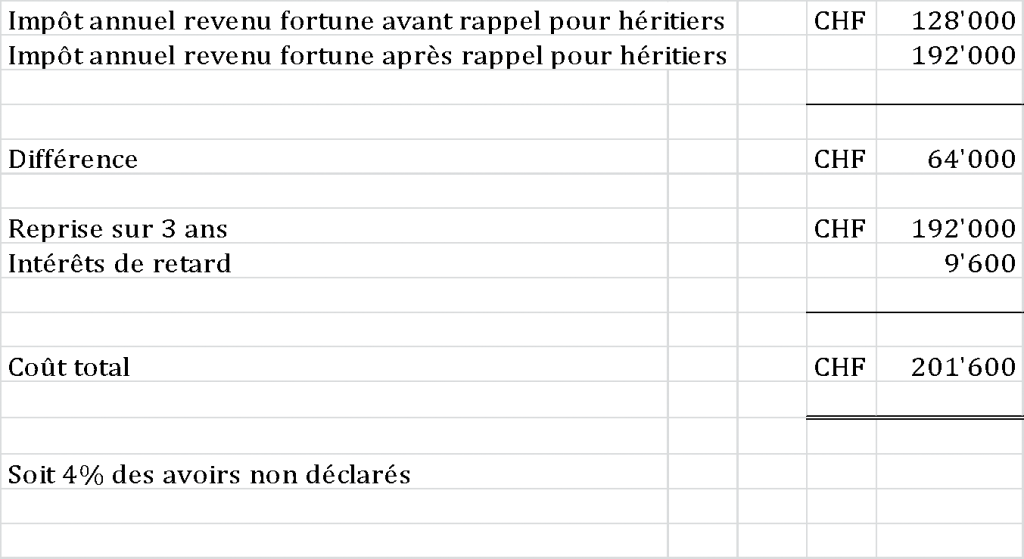

Le rappel d'impôt est calculé sur trois ans précédant l'année du décès et les intérêts de retard sont également perçus. Néanmoins, il n'y a pas d'amende.

Il est rappelé que le rappel d'impôt simplifié pour les héritiers doit être spontané. Cela signifie que si l'autorité fiscale apprend au travers d'une annonce de la justice de paix ou par un élément transmis par l'un des héritiers, ces derniers perdent leur droit à bénéficier du rappel d'impôt simplifié.

Une telle situation est complexe car comme mentionné ci-avant, on peut avoir à faire face soit à une dénonciation spontanée non punissable simple ou complexe. De plus, chaque héritier peut agir indépendamment des autres, cette possibilité est à manier avec grande précaution.

Dans un tel cas, il convient d'agir très rapidement afin de ne pas perdre les avantages du rappel d'impôt simplifié pour les héritiers. En effet, le rappel ne porte plus sur dix ans mais sur trois ans uniquement.

Cette situation n'est pas évidente à gérer car agir rapidement et de concert entre les héritiers lorsque l'on fait face à la perte d'un être cher n'est pas aisé. De plus, chacun de ces derniers doit gérer son propre dossier fiscal dans ce contexte.

Etapes

Les étapes sont identiques à celles indiquées dans le chapitre -Dénonciation spontanée non punissable simple- en précisant que la phase d'analyse préalable prend inévitablement plus de temps et qu'il est capital d'agir quasi dès le lendemain du décès et ceci dans un très court laps de temps ce qui humainement n'est pas toujours simple à gérer.

Exemple

Monsieur X, veuf, est décédé en 2015. Il disposait d'un revenu imposable de

CHF 250'000 et d'une fortune imposable de CHF 5'000'000. Il détenait également un portefeuille de titres non déclarés d'une valeur de CHF 5'000'000 générant un revenu annuel de l'ordre de CHF 50'000.

Conclusion intermédiaire

Comme on peut le voir ci-avant, une dénonciation spontanée non punissable soulève diverses questions qu'il convient de gérer de manière adéquate afin d'éviter des surprises non prévues.

L'étude du dossier et de l'état de fait peut avoir pour conséquence qu'un dossier d'apparence simple puisse se transformer en un dossier complexe car il ne faut pas perdre de vue que le diable se cache dans le détail.

Secrets d'une dénonciation spontanée non punissable réussie

Dans une telle procédure, il est capital d'analyser préalablement les conséquences d'une telle annonce et de ne se dévoiler auprès de l'autorité fiscale qu'après s'être assuré d'en connaître les conséquences.

De plus, en répondant à ses obligations fiscales (établissement de la déclaration d'impôt, réponse à une demande de pièces, production de documents, etc.), le contribuable et/ou ses héritiers peuvent perdre leur droit à une dénonciation spontanée non punissable.

Comme indiqué dans l'exemple ci-avant, on peut aisément constater que la perte d'un tel droit a un fâcheux coût.

Dès lors, le maître mot est ANTICIPER!

Bénéficiez d'une tarification transparente, de prestations budgétées, de frais directement négociés par LGH FS auprès de ses différents prestataires

Contactez-nous